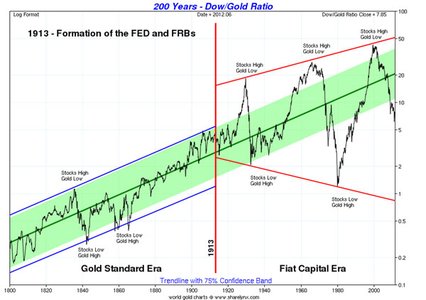

Я знаю, что должен был уехать на лето, но комментарии Алана Битти (Alan Beattie), международного редактора по экономике Financial Times, в Твиттере, взбудоражили меня и выманили из бункера. Битти заявляет, что для золота не существует «фундаментальной модели оценки», что оно «не платит процентов» и поэтому является «врожденно спекулятивным». Да что вы говорите… Такие аргументы очень часто приводятся батальоном, шагающим под лозунгом «золото бесполезно». Я хочу на них ответить. Во-первых, золото не платит процентов. Правда. Но ведь и наличные приносят доход только если их отдать кому-то взаймы. Мир должен понять, что наши наличные в банке отданы взаймы. Золото может платить проценты, если его отдать взаймы. И многие так и делают, хотя я не могу сказать зачем. Но в ситуации негативных процентных ставок, когда ставки ЦБ находятся ниже уровня инфляции, кого вообще волнуют проценты? 1-2% процента по вкладам. Радость-то какая. Затем идея о том, что «золото бесполезно». Да ну? У золота немного промышленных применений, это так. Оно слишком дорогое. Но бесполезно? Золото, в отличие от пузырей и государственных облигаций, длится вечно. Это делает его очень эффективным видом денег, и я сейчас объясню почему. Но как золото может быть деньгами, утверждает следующий аргумент, если вы не можете пойти с ним в магазин и купить на него вещи? Совершенно верно. Не можете. Хотя ... на самом деле, можете. Золотой соверен все еще остается законным платежным средством. Но его номинальная стоимость – всего один фунт, тогда как реальная - 250 фунтов стерлингов. Вы были бы дураком, если бы потребовали у какого-нибудь бедного лавочника принять его в качестве оплаты. А он был бы дураком, если бы отказался. Но это мелочи. Золото так и не нашло широкого применения в качестве ежедневного средство обмена. Кусочек золота размером с пенни (около £125 или $200 на сегодняшние деньги) содержит слишком много ценности для чего-либо, кроме дорогих операций. Медь, никель, серебро, бумага, а теперь и цифровые деньги нашли гораздо более широкое применение. Но сказать, что вы не можете купить на него вещи, потому что оно не деньги, это поверхностное и невежественное заявление. Деньги – это нечто большее, чем просто средство обмена. На самом деле, это всего лишь одна из трех основных функций денег: они также должны действовать в качестве хранилища богатства и в качестве расчетной единицы. Сама инертная, врожденная, вечная бесполезность золота - и мы должны поблагодарить за это Мать Природу - делает его такой эффективной формой денег. Оно не имеет других функций, кроме сохранения богатства. Даже его использование в ювелирных изделиях является продолжением этой функции - хранения (и демонстрации) богатства. Правительства не могут печатать золотом, они не могут его «количественно смягчить», или вызвать его из ниоткуда (как это происходит с кредитами в рамках системы дробного резервирования). Они не могут его обесценить, как свои валюты. Оно просто остается навсегда, не потребляется и не исчезает. Все это означает, что золото является константой, - и, следовательно, отлично расчетной единицей, гораздо лучшей, чем правительственные деньги. Спрос на сохранение капитала обычно падает во времена экономического роста, как в 80-е и 90-е, и вместе с ним падает и цена на золото. Люди ищут возможностей увеличить свой капитал, а не просто его сохранить. С другой стороны, спрос на золото растет в периоды экономического сжатия и монетарных проблем, которые мы переживаем с перерывами с начала столетия. В такие времена люди больше обеспокоены, как говорит поговорка, возвратом капитала, а не возвратом НА него (то есть получением доходности). Фундаментальная полезность золота заключается в том, чтобы быть деньгами. Но как оценить золото? Давайте перейдем к некоторым фундаментальным моделям оценки. Самые простые – это пропорции. Для золота их существует великое множество. Если посмотреть на отношение золота к любому активу, - фондовому рынку, цене на дома, продовольствию, валютам, облигациям или товарным ресурсам за период времени, подходящий для вашего инвестиционного горизонта, вы быстро получите представление о ценности и тенденции. Ниже я привожу пример исторического отношения золота к ведущим американским публичным компаниям – индексу Доу. Этот график – благодарю за него Ника Лейрда (Nick Laird) из sharelynx.com – протяженностью 200 лет. Но на отношение можно посмотреть и на ежедневных отрезках, если есть такое желание. Нажмите на картинку для увеличения. Затем, я хотел бы предложить еще одну, куда более твердую систему оценки. В периоды глобального бегства в ликвидность в 2008 году и сегодня рынки государственных облигаций США, Великобритании и Германии, а не, к удивлению многих, золото, стали избранным убежищем для инвесторов. Но как долго все это может продлиться? Схлопывание рынка государственных облигаций – это мечта каждого золотого жука. Тогда золото вновь займет свое место безопасных денег последней инстанции. Есть множество факторов, которые могут вызвать такое событие. Оно может произойти, а, может, и нет. Но чем больше они печатают, чем больше они обесценивают, и тем выше его вероятность. В таких обстоятельствах можно использовать в качестве фундаментальной модели оценки отношение размера золотых резервов развитой экономики (в случае США – это 261 млн унций, хотя аудит и не проводился) с ее внешним долгом (то есть долгами в руках иностранцев (сегодня около $5 трлн)). Чтобы выплатить свои долги золотом, цена на него должна равняться $19,000 за унцию. LOL. Или можно посмотреть на денежную базу ФРС, сегодня равняющуюся $2,6 трлн. Если обеспечить ее золотом на 100%, мы получим $10,000 за унцию. Опять LOL. Стоит отметить, что в XIX столетии фунт был обеспечен золотом только на около 25%. В периоды стресса это отношение доходило до 50%. Во время бумов – падало до 15%. Я об этом говорил здесь. Если доллар, сегодняшняя мировая резервная валюта, был бы обеспечен на 25%, модель дает цену в $2,500. Но если бы золото достигло 25% денежного агрегата MZM (объем денег внутри экономики доступный для немедленного расходования и потребления, с нулевым периодом погашения), то цена была бы выше. «Обоснование у модели довольно простое. MZM, то есть финансовые активы к погашению по номиналу по требованию, это то, что Федеральная резервная система должна гарантировать в случае банковского кризиса, чтобы избежать паники. Если центральный банк не может гарантировать достаточно большую часть (возможно весь) MZM, может наступить паника и деньги будут отзываться в таком большом количестве, что это может стать системно опасным. Поэтому у ФРС нет выбора: он должен гарантировать MZM». Сегодня размер MZM чуть менее $11 трлн. Разделите это на 261 млн унций американского золота и вы получите $42,000 за унцию. 25% этого равняется $10,500. В этой связи интересно отметить, что в период пользующегося дурной славой золотого зубца 1980 года, когда золото достигло $850 за унцию, американские золотые резервы достигли 25% MZM, так что это еще одна из возможных моделей. Идея о том, что к золоту официально вернется его естественная и историческая роль денег, постепенно набирает вес с конца столетия. Неофициально это уже произошло – отсюда и текущий бычий рынок. Но все вышеприведенные модели опираются на то, что эта идея получит более широкое признание публики и рынка, помимо официального признания – будь то в форме золотого стандарта или конфискации. Возвращение этой роли может никогда и не произойти, и золото может стать устаревшим и забытым ресурсом. Но я бы на это не ставил. На самом деле, учитывая то, как развивается сегодня банковский кризис, я бы поставил на прямо противоположное. Но на пути нас ожидает дикая, дикая волатильность.