Эксперты широко осведомлены об интервенции на рынке золота. Однако мало кто знает, что в действительности существуют определенные фазы интервенции. Но эти фазы имеют особое значение при анализе существующей ситуации на рынке золота.

В течение многих лет производилась интервенция, направленная на борьбу с ростом цены металла. Одной из причин было стремление центральных банков подавить опасения по поводу устойчивости валютного курса. Несмотря на такие первостепенные задачи, ведущие участники, мотивы и времена не являются связной единицей.Точнее, это все явно различимые фазы.

Фаза I

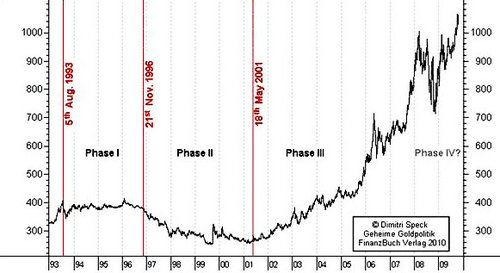

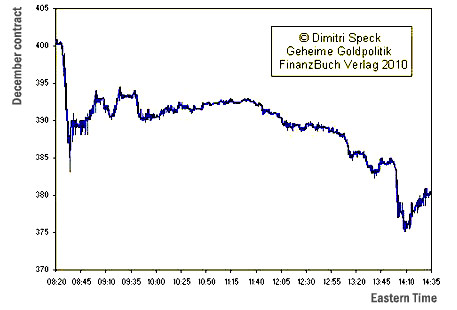

Еще в 1993 году руководители центральных банков опасались повышения уровня инфляции и сомневались в длительности функционирования кредитно-денежной системы. В первой половине года европейская валютная система развалилась, и цены на золото значительно возросли. Существовала опасность того, что дальнейший рост цены золота сигнализирует о повышении инфляции и что, в соответствии с ожиданиями, инфляция будет действительно высокой. Некоторые центральные банки, включая ФРС, договорились, что с июля не позволят золоту подорожать выше 400 долларов за унцию. Без вмешательства цена золота доросла до установленной отметки. Наступил день Х: 5 августа в 8:27 утра (все временные указатели приведены в соответствии с североамериканским восточным временем) договор вступил в силу. Масштабные продажи, в основном на фьючерсном рынке Нью-Йоркской товарной биржи, вызвали свободное падение цены. Предполагалось, что неожиданный обвал цены обеспокоит инвесторов и вынудит их держаться подальше от рынка золота. По сегодняшний день неожиданные откаты цен являются главным признаком систематических интервенций на рынке золота. Следующий график демонстрирует внутридневные движения золота 5 августа 1993 года, начала систематических махинаций.

Внутридневная цена золота на 5 августа 1993 года

(Начало интервенции)

Рис. 1

Фаза II

Физический металл, необходимый для подавления цены золота, поступал на рынок через продажи и операции по кредитованию. Так называемые операции кэрри-трейд с золотом включали выдачу займов в золоте заинтересованным участникам рынка, которые впоследствии продавали его на рынке, используя прибыли для вложения в другие высокодоходные активы. Так как теперь участники операций кэрри-трейд должны вернуть золото, они заинтересованы в низких ценах на него. Если они способны очистить свои счета или вернуть долги, когда цены на спаде, они зарабатывают. Вот почему они начали лоббированию и медиа-кампанию, направленную на наращивание объемов продаж золота и кредитования, и за счет этого на падение цен на металл. Одним из владельцев крупнейших запасов золота является Швейцарский национальный банк. Когда он объявлял о своем намерении продать золото, это сигнализировало о продолжении падения цен на металл. Таким образом, вторая фаза началась 21 ноября 1996 года в 10:01 утра.

Фазы манипулирования ценой на золото

Рис. 2

Одной из главных характеристик второй фазы было участие противоположных интересов. Заинтересованные в прибыли участники операций кэрри-трейд хотели, чтобы цены на золото падали, в то время как центральные банки устраивали цены, которые хотя бы не падали. По этой причине центральные банки все сильнее боролись против продолжения падения цен, даже Гринспен (Greenspan), бывший одним из инициаторов интервенции, теперь выступал в интересах золота. В противоположном лагере были участники операций кэрри-трейд и несколько политиков, что привело к продаже золота Великобританией. Несмотря на понижательный тренд золота, во второй фазе существовал верхний ценовой предел, который был зафиксирован на уровне 300 долларов за унцию. Кроме того, Кроме того, на фьючерсном рынке Comex была договоренность об окончательной цене на конец года на уровне 290 долларов.

Фаза III

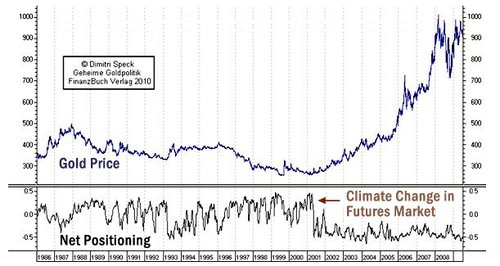

Когда золотые запасы в хранилищах центральных банков начали истощаться, стало очевидно, что сдерживать цены на низких уровнях больше невозможно. Вот почему в мае 2001 года самые известные кэрри-трейдеры узнали, что им следует ожидать роста цен на золото к концу года. То, что произошло потом, напоминало страницы детективного романа: несколько крупных участников рынка, желая извлечь пользу из ситуации, выдавили кэрри-трейдеров из громадных коротких позиций на золото, когда цена на металл продемонстрировала взрывной рост. Их действия начались 18 мая 2001 года в 12:31 дня, что ознаменовало начало третьей фазы – даже несмотря на то, что последняя попытка вызвать стремительный рост цен провалилась из-за влияния центральных банков. Однако теперь было ясно, что в долгосрочной перспективе сдерживать рост цен было невозможно. Более того, с тех самых пор структура фьючерсного рынка значительно изменилась. В соответствии с американской статистикой торгов, коммерческие трейдеры теперь нарочито обосновались в качестве продавцов. Следующий график демонстрирует позиционирование крупных участников (commercials) на рынке фьючерсов.

Чистые позиции крупных участников рынка и их позиции на золото

(Доля из общего числа позиций)

Рис. 3

Третья фаза характеризуется ростом цены золота. Теперь цель состоит не в том, чтобы сдерживать рост цены или даже опустить ее, а просто в том, чтобы не давать ей расти слишком быстро. Кроме того, изменилась также стратегия сбрасывания на рынок золотых запасов центральных банков. До 2001 года резервные банки подавляли цены на золото, продавая и одалживая все большие объемы физического металла на рынке. Но, поступая таким образом, они сами себя подвергали риску: займы превышали годовое потребление в несколько раз, и этот объем банки вряд ли могли бы получить обратно по привычным каналам. Вот почему с 2001 года центральные банки продают столько золота, сколько они могли бы получить обратно в виде займа. По сути, они сами себе вернули заемное золото. Начиная с третьей фазы, золото больше не возвращается на рынки из центральных банков. И это все сопровождается ростом цены на металл.

Фаза IV?

С 2008 года нас стал волновать вопрос, достигли ли мы конечных стадий систематических интервенций на рынке золота. В разгар финансового кризиса, впервые за много лет, вновь возникли серьезные сомнения в стабильности валютной системы. Рост цены золота все еще можно затормозить за счет массовых интервенций. Внутридневные колебания цен сейчас намного сильнее, чем в предыдущие годы. Но какое отношение к мировому кризису имеет золото?

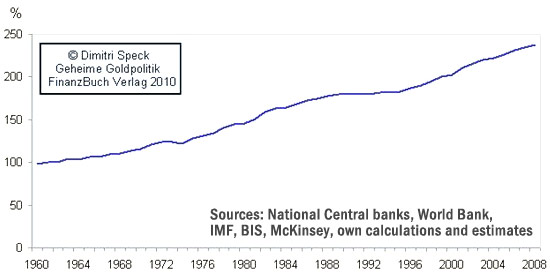

В качестве ответа на этот вопрос последний график демонстрирует весь объем мировой задолженности в сравнении с мировым экономическим потенциалом. В него включен не только страновой долг, но и задолженности домохозяйств и компаний, потому что в окончательном анализе они также должны поддерживаться потенциалом экономики. Кроме того, финансовый кризис показал, что для предотвращения коллапса государство должно прямо или косвенно брать себе на баланс задолженность частного сектора.

Мир: Соотношение общего долга к мировому ВВП

Рис. 4

С 1960-х годов общий объем мировой задолженности вырос более чем вдвое по сравнению с мировым экономическим потенциалом. Обычно подобный кредитный пузырь кончается коллапсом и дефолтом. Сегодня страны, как правило, принимают меры, чтобы избежать сильной дефляции и кризиса. Возможные последствия демонстрирует Япония, которая с 1990-х годов погрязла в чрезмерной задолженности, как весь мир в наши дни. В Японии это привело к десятилетней стагнации, но хотя бы не к катастрофе (по крайней мере, пока). В лучшем случае можно даже выкарабкаться из задолженности, как это сделала Великобритания после Второй мировой войны. Однако тогда все было совершенно иначе. Кроме того, в течение нескольких десятилетий не было заметного сокращения задолженности (даже с гораздо более низких уровней). Это выводит нашу экономику на очередной спуск. Ей приходится справляться с двуликим Янусом долга: задолженность одного – это официальное требование другого. Если ожидания инфляции увеличатся, эти требования могут выйти из обращения, что вызовет бегство в материальные активы. Из-за большого количества долговых инструментов высок потенциал для спроса, и, соответственно, высок потенциал для роста цен. Подобный сценарий пока не на горизонте. Но если до этого дойдет, преимущества золота как невозобновляемого и не переоценённого ликвидного актива станут очевидны – это будут те же преимущества, которые побуждали центральные банки вмешиваться с 1993 года.

Dimitri Speck www.geheime-goldpolitik.de/english [4]

Дмитрий Шпек,

Оригинальная версия статьи на немецком языке: www.goldseiten.de/content/diverses/artikel.php?storyid=14871

ЧИТАЙТЕ ТАКОЖ:

Інвестори все більше віддають перевагу сріблу

Річний «боковик» в цінах на золото і срібло досить сильно вимотав спекулянтів дорогоцінними металами

Золото: вирішення глобальної банківської кризи

Як розуміти стабільний попит на золото з Азії

Динаміка попиту і пропозиції на золото та потенційний ендшпіль долара

Галицький кореспондент: Єдиний спосіб для українця зберегти заощадження — вкласти їх у золото, переконані експерти

"Буми" і "крахи" епохи золотого стандарту

Ціни на золото продовжать зростати в 2013 році

Джон Шимкус: Золото, доступне для видобутку, закінчиться через 20 років

Уго Салінас Прайс про монетизацію срібла

Фінансова катастрофа станеться без попередження

Вибори в США: найкращий з можливих результатів для золота

Gold Money Index і справедлива ціна на золото

Роберт Фітцвільсон: Насуваються великі зміни, але це не кінець світу

Фелікс Цулаух: Золото, загальний крах і кінець незабезпеченої валюти

Як золото може досягти $13.644, а срібло $853 за унцію

Джеймс Вест: «Золото по $5000 і срібло за $300, - це цілком реальні цілі»

Напередодні зростання. Про те, скільки потрібно буде грошей (золота чи срібла) для нормального життя в умовах кризи

Майк Малоуні: 10 головних причин для покупки срібла

Чи варто чекати конфіскації золота?

Можливості купити золото дешевше, аніж $1700 за унцію скоро не буде

Ліквідація сучасної фінансової системи. Про золотий стандарт

Срібло, вино, антикваріат і золото (SWAG) для захисту від інфляції

Наступає час ломбардів? У важкі часи італійські скупщики золота процвітають

Чого бояться центробанки та інсайдери по всьому світу?

Даг Кейсі детально спростовує анти-золоту пропаганду

Пікова ціна золота буде 12,5 тисяч доларів за унцію