Введение

В этой статье я утверждаю, что недавний спад цены золота вызвал существенный спрос на металл, что, вероятно, приблизит уже давно назревающую финансовую и системную катастрофу как для центральных банков, так и для банков-дилеров. Чтобы понять причины всего этого, мы должны изучить их роль и мотивы на рынках драгоценных металлов и оценить нынешнюю структуру собственности физического золота, в то же время, рассмотрев эмоции инвесторов в соответствующем контексте.

На Западе (под ним в этой статье я в широком смысле подразумеваю Северную Америку и Европу) финансовое сообщество рассматривает золото как инвестицию. Однако из мирового объема золота, который, по подсчетам GoldMoney, составляет приблизительно 160,000 тонн, количество, находящееся в портфелях западных инвесторов, - это всего лишь малая доля от этого объема. Более того, поведение инвесторов, на которое само по себе приходится лишь часть спроса на золото на Западе, резко расходится с целями спекулянтов, которые стоят за скрытой напряженностью на рынке золота. Усугубляя проблему, аналитики, сконцентрированные на теориях и допущениях портфельных инвестиций, очень слабо разбираются в экономических фактах в пользу драгоценных металлов, будучи взращенными на современных неоклассических экономических теориях.

Когда эти экономические теории, вкупе с современным инвестиционным анализом, применяются к ценообразованию золота, они упускают из вида растущее человеческое желание защиты от денежной нестабильности. Результатом в течение значительного периода времени было подавление цен на золото на рынке капитала ниже естественного уровня баланса, определяемого спросом и предложением. Более того, цена, установленная на драгметаллы спекулянтами на Западе, была ниже цены для тезавраторов в других странах, особенно для растущего числа вкладчиков в Азии.

Эта напряженность, если она сохранится, будет способствовать окончательному разрушению бумажных валют.

Структура собственности на золото

Количество физического металла, которое обеспечивает рынок, руководимый интересами инвесторов, статистически не регистрируется, но мы можем проиллюстрировать его значимость относительно общего объема акций, вернувшись во времена нефтяного кризиса середины 1970-х. В 1974 году мировой запас золота приблизительно составлял половину запаса сегодняшнего при объеме около 80,000 тонн. На монетарное золото приходилось примерно 37,000 тонн, а остальные 43,000 тонн существовали в форме немонетарного металла, монет и ювелирных изделий. Давайте произвольно допустим, основываясь на мировом распределении капитала, что две трети этого объема были в руках меньшей части населения Запада, то есть примерно 30,000 тонн.

Эта цифра, вероятно, возросла примерно перед началом 1980-х, за счет стимулирования бычьим рынком и растущим опасением инфляции, из-за чего инвесторы, по большей части, скупали монеты и акции добывающих компаний. Спрос на золотые слитки активизировался за счет быстрого накопления долларов в странах-экспортерах нефти, а также накоплений состоятельных инвесторов по всему миру при посредничестве Швейцарии и Лондона.

Резкое увеличение мировых процентных ставок в эпоху Волкера (Volcker), а также последующее снижение угрозы инфляции и возникший вследствие этого медвежий рынок золота неизбежно привели к сокращению запасов металла у состоятельных инвесторов на Западе. Швейцарские и прочие частные банки, наняв новое поколение управляющих фондами и инвестиционных консультантов, воспитанных на новых портфельных теориях, в 1980-х начали продавать своим клиентам позиции на металл, которого к 2000 году оставалось очень мало. На поздних стадиях медвежьего рынка продажи украшений на Западе стали источником замены предложения золота, но этого было недостаточно для компенсации массовой ликвидации портфелей.

Так что к 2000 году западные обладатели немонетарного золота несли существенные потери из-за двадцатилетнего медвежьего рынка и снижения ожиданий инфляции. Портфели, в которых 40 лет назад золоту отводилось 10-15%, сегодня практически его не содержат. Учитывая, что потребление ювелирных изделий в Европе и Северной Америке за этот период составляло всего 400-750 тонн в год, к 2000 году объем золота в собственности жителей Запада должен был значительно сократиться с около 30,000 тонн в 1974 году. В то время как общий объем золота в 2000 году составлял 128,000 тонн, фактическая ликвидация портфельных запасов позволит западным спекулянтам лишь накапливать украшения, монет и не больше: слитков в собственности очень мало.

Известно, что с 2000 года спрос из таких стран, как Индия, а в последнее время – и Китай, резко возрос, что подтверждает тезис о том, что вне Запада накопление золота продолжается ускоренными темпами.

Вследствие этого западные рынки золота в течение какого-то времени находятся на грани кризиса физического запаса. Большая часть западного спроса на металл удовлетворялась за счет вторичного металла западного же происхождения, а это дает повод предполагать, что общий объем золота в собственности на Западе сегодня едва ли вырос перед банковским кризисом, несмотря на утроение цен. В то же время, несовпадение между спросом на золото на Западе и в остальной части мира продолжилось, в то время как западное инвестиционное сообщество активно препятствовало инвестициям.

Результатом стало то, что почти весь объем новой добычи и предложения западных центральных банков был поглощен не-западными спекулянтами и их центральными банками. В то время как пост-банковский кризис там, предположительно, привел к увеличению накоплений на Западе, о чем свидетельствуют продажи акций индексных фондов и монет, а также некоторое корпоративное вовлечение, оно все же не сравнится со спросом из других стран. Так что справедливо заключить, что очень малая часть всего объема немонетарного золота сосредоточена в руках Запада. А поскольку активная миграция золота из рук западных владельцев продолжается, наступит момент, когда золота останется так мало, что рынки фьючерсных и срочных сделок прекратят эффективно функционировать. Этот момент мог уже и наступить, если судить по попыткам обвалить цену металла в этом месяце.

Эта заведомо приблизительная оценка имеет обширные последствия для ценовой стабильности, имеющей принципиальное значение для банков-дилеров, работающих на биржах, а также для центральных банков, пытающихся сохранить доверие к своим бумажным валютам.

Драгоценные металлы на финансовых рынках

Отношение инвестиционного сообщества на самом Западе коренным образом отличается даже от отношения большинства западных спекулянтов, которые ищут защиты от системных и валютных рисков, в противоположность инвестиционным прибылям. Западные инвесторы, по большей части, забывают о последствиях, самым существенным из которых является то, что падение цен фактически стимулирует физический спрос. До недавнего мощного снижения цены инвестиционное сообщество недооценивало драгметаллы в сравнении с западными спекулянтами, не говоря уже об азиатских, вследствие чего физический металл мигрировал в более надежные руки на Западе, а также вне его. Сегодня существует неопровержимое доказательство того, что эти оттоки значительным образом сказались на падении цен в последние недели, как и стоило ожидать в соответствии с рациональной теорией ценообразования.

Таким образом, оценка металла не так проста, как принято считать в инвестиционном сообществе. Ходят слухи, по большей части, на основании технического анализа, что бычьи рынки золота и серебра закончились, и драгметаллы вошли в новый понижательный тренд. В качестве доказательства приводят данные о том, что среднесрочные и долгосрочные скользящие средние были нарушены, и теперь снижаются; более того, были пробиты важные уровни цен.

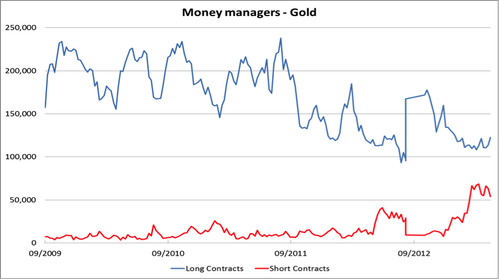

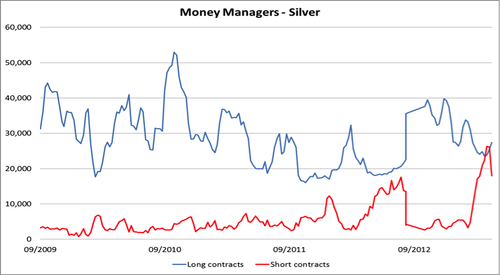

Подобное развитие событий, вытекающее из ситуации на фьючерсном и срочном рынках, вывело из равновесия западных инвесторов, считавших, что нашли легкий путь. Однако более пристальное изучение фьючерсных торгов показывает, что медвежий вариант, даже с инвестиционной точки зрения, - провальный, как явно демонстрируют следующие два графика официальной статистики, составленные на основании еженедельных данных отчета Об обязательствах трейдеров (Commitment of Traders).

Нажмите на картинку для увеличения

Нажмите на картинку для увеличения

Категория Фондовых Менеджеров дает самое полное отражение официальных данных о позициях инвестиционных портфелей, представляя многочисленные паевые инвестиционные и хеджевые фонды. В обоих случаях количество длинных (голубым) контактов находится на исторически низких уровнях, а количество коротких (красным), якобы лучшего отражения настроения денежных менеджеров, остается близким к историческим максимумам. С учетом этого инвесторы, очевидно, уже очень сильно настроены на понижение, ведь сообщество инвестиционных менеджеров пообещало падение цен. Если говорить очень простыми словами, покупателей сейчас больше, чем продавцов.

Фондовые Менеджеры находятся в резкой оппозиции к Крупным Банкам/Трейдерам (commercials), которые стремятся переложить предпринимательский риск на Фондовых Менеджеров и другие категории инвесторов и спекулянтов. Согласно официальной статистике, Крупные Банки делятся на две категории: Поставщик Услуг/Продавец/Процессинговый Центр/Пользователь и Дилеры по Свопам. Обе категории включают деятельность банков-дилеров, которые на практике обеспечивают рынок ликвидностью. Так как инвесторы и спекулянты склонны занимать длинные позиции, банки-дилеры, действующие как маркет-мейкеры, всегда будут, в совокупности, занимать короткие позиции. Успешный трейдер банка-дилера будет стремиться получить достаточно высокие прибыли от торговых операций, чтобы компенсировать любые убытки от своих чистых коротких позиций, возникших из-за роста цены.

Трейдер банка-дилера должен избегать крупных коротких позиций, если, по его мнению, цены могут вырасти. Он будет чувствовать себя более расслабленным при сохранении медвежьей позиции на рынках с падающими ценами. Важно, чтобы он держал свое мнение при себе, а выпуск рыночной статистики удовлетворяет потребность дилеров в конфиденциальности.

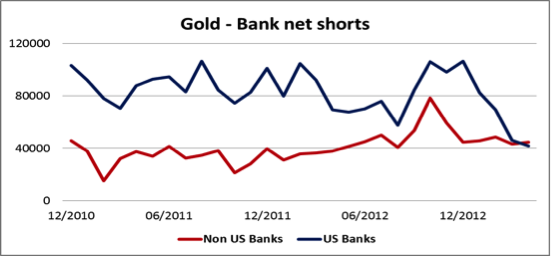

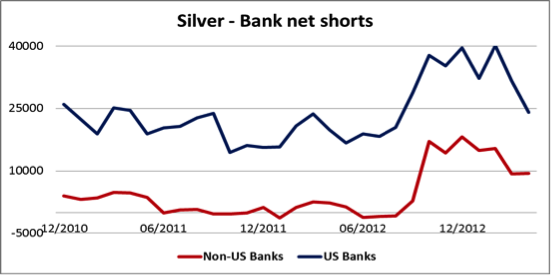

Подробные позиции банков-дилеров публикуются в начале каждого месяца в отчетах об участии банков (Bank Participation Reports), которые также являются официальной статистикой. Они разбиваются на две категории на основании самоописания каждого банка по Форме 40 Комиссии по ценным бумагам и биржам: на американские (синим) и неамериканские (красным) банки. Их позиции отображены на следующих двух графиках нетто коротких позиций на золото – первый график и на серебро – второй (обратите внимание, что отсчет времени ведется помесячно).

Как по золоту, так и по серебру, банкам-дилерам удалось сократить размер риска убытков от чрезмерных коротких позиций за последние четыре месяца. Снижение их вложений на рынке говорит о том, что они намеренно перекладывали риски на другие стороны, и соответствует ожиданию, что цены на металлы вырастут. Это обратная сторона сильной тенденции к понижению, отраженной в категории Фондовых Менеджеров на первых двух графиках. Банки-дилеры контролируют рынок; Фондовые Менеджеры – просто инструменты их торговых операций.

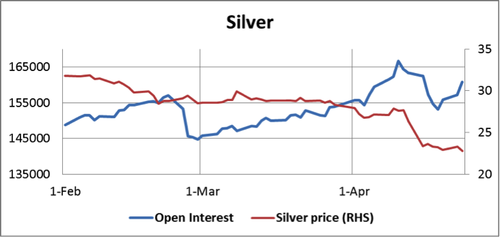

Объем открытых позиций на золото существенно не уменьшился, а на серебро – остался устойчивым, потому что риск был, скорее, перемещен, нежели аннулирован. Официальная дневная статистика по количеству открытых позиций предоставлена биржей и суммирована в следующих двух графиках (обратите внимание, что данные предоставлены посуточно).

Нажмите на картинку для увеличения

Цена на золото (красным, правая шкала), объем открытого интереса (синим).

Нажмите на картинку для увеличения

Цена на серебро (красным, правая шкала), объем открытого интереса (синим).

Из данных графиков можно увидеть, что недавние падения цены золота не вызвали дальнейшего снижения объема открытых позиций, а этот показатель для серебра остается неизменно высоким. Таким образом, попытки банков-дилеров сократить свою подверженность риску по чистым коротким позициям за счет снижения цен кажутся неудачными.

Отсюда мы можем сделать вывод, что настроение инвесторов крайне пессимистично, и что банки-дилеры сократили свои риски от чистых коротких позиций до уровней, где риски вновь возрастают. Поэтому вероятность падения цены для драгметаллов, похоже, весьма ограниченна, в противоположность настроениям, отраженным в технических анализах и в СМИ.

Подобное состояние рынка противоречит растущему фоновому дефициту физического металла, о чем мы поговорим в следующей теме.

Физические рынки

Сторонние наблюдатели за ценами на драгоценные металлы, в общем и целом, не в курсе, что авторы статей концентрируются на активности фьючерсных рынков и, по большей части, игнорируют ситуацию с физическим металлом. Это согласуется с тем фактом, что рыночные показатели первого доступны, в то время как сделки с последним держатся в секрете. Однако, как и с айсбергами, то, что видно над поверхностью воды, совсем не соответствует тому, что находится под водой.

Часто в инвестиционных кругах не понимают, что золото и серебро – это такие сырьевые товары, для которых законы спроса и предложения не корректируются психологией инвесторов. Поэтому цена падает, а спрос растет. В действительности, рост спроса намного превзошел объем продаж нервных инвесторов, даже до падения цены спрос как на серебро, так и на золото значительно превышал предложение. Об этом свидетельствуют как общедоступная статистика рекордного спроса на вновь отчеканенные золотые и серебряные монеты и чистой аккумуляции золота не западными центральными банками, так и данные о торговле, такие как показатели импорта и экспорта немонетарного золота, а также отчеты торговых ассоциаций о спросе в различных странах, таких как Индия, Китай, Великобритания, США, Япония и даже Австралия.

Все это указывает на одно и то же: физический спрос растет при каждом падении цены. Таким образом, выявляется нарастающий ценовой конфликт между фьючерсными и срочными рынками, которые, в общем и целом, подразумевают не расчет, а замену ранее открытых спекулятивных позиций новыми и исходного физического металла. Более того, аналитики совершили ошибку, рассматривая золото только с точки зрения предложения добычи и лома, когда почти все когда-либо добытое золото теоретически доступно на рынке при правильных условиях и правильной цене. Обратная сторона этой большой медали – в том, что если цена золота подавляется активностью на бумажных рынках ниже того уровня, до которого она доходила бы в обратном случае, стимул для физического спроса на базе 160,000-тонного рынка, скорее всего, был бы значительно больше при данном падении цены, чем могли бы ожидать аналитики, которые не видят дальше 2750 тонн годового объема добычи. Доступные показатели подтверждают этот факт, особенно на протяжении нескольких последних недель, когда отчеты со всего мира демонстрируют беспрецедентный рост спроса.

Это лежит в основе растущего кризиса, о котором на данный момент знают несколько обозревателей. Спрос на физический металл ускорил перемещение металла с бумажных рынков в руки спекулянтов по всему миру и с Западных финансовых рынков в другие страны, и эта тенденция наблюдалась со времен нефтяного кризиса в середине 1970-х. Именно в этом – причина острого дефицита физического золота на финансовых рынках, возможно, объясняющего, почему банки-дилеры чувствуют необходимость сокращения коротких позиций.

В то время как мы можем детально рассмотреть их инвестиции на фьючерсных рынках, полноценные статистические показатели по внебиржевым срочным рынкам недоступны, особенно по Лондону, который является лидером в этой форме торгов. В качестве торгового инструмента форварды значительно более гибкие, чем фьючерсы, потому что они приносят торговую прибыль, комиссионные вознаграждения, различные сборы и обеспеченные банковские операции. Возможность вести обезличенные клиентские счета, в случае с которыми клиентское золото помещается на баланс банка, при стабильных рыночных условиях обеспечивает чрезвычайно прибыльную банковскую деятельность, которая становится еще более прибыльной за счет высокой доли операционного риска. В результате размер бумажных позиций по форвардным сделкам во много раз превосходит объем доступного физического металла. Масштаб соотношения между физическим и бумажным металлом не определен, но если судить по дневному обороту в Лондоне, то количество синтетических коротких позиций на физический металл просто зашкаливает. По этой причине резкий рост цены был бы катастрофическим, и любой натиск на запасы металла быстро увеличивает риск.

Контроль над этим рынком осуществляет Банк Англии совместно с другими западными центральными банками и Банком международных расчетов, чьи совместные интересы, очевидно, подразумевают ценовую стабильность. Они быстро снабжали рынок в случае необходимости, что подтверждается свободно признаваемыми лизинговыми операциями в прошлом, а также секретными поставками на рынок, которые были зафиксированы независимым анализом спроса и предложения за последние 15 лет. Более того, будучи банками-эмитентами валюты, центральные банки вряд ли доброжелательно относятся к сигналам рынка, которые говорят о том, что золото – лучшее средство сбережения, чем их собственные бумажные деньги.

Мы можем только предполагать, что собой представляют ежедневные интервенции западных центральных банков на рынках золота. В связи с этим, похоже, падение цен 12-го и 15-го апреля было спровоцировано очень крупным продавцом бумажного золота; если это соответствует действительности, и вышеупомянутый объем верен, это может быть только интервенция центрального банка, действующего с намерением уронить цены. Учитывая ситуацию на рынке, где Фондовые Менеджеры на фьючерсных рынках уже играют на понижение и крайне подвержены риску медвежьего сжатия, история кажется правдоподобной. Целью было бы убедить владельцев акций физических индексных фондов и сегрегированных золотых счетов продать и обеспечить предложение на рынке, полагая, что они будут вести себя как инвесторы, уверенные в окончании бычьего рынка.

Выводы

За последние 40 лет золото перекочевало с Запада в другие регионы, по большей части, на Ближний Восток и в Азию, где оно больше ценится. Покупатели являются не инвесторами, а скопидомами, менее уверенными в будущем бумажных валют, чем западное банковское и инвестиционное сообщество. В главных центрах наблюдался дефицит металла до недавнего ценового спада, который стал только более острым, полностью поглотив индексные фонды и прочие ликвидации, которые были ничтожно малыми в сравнении со спросом, созданным за счет низких цен. Если спад был организован при пособничестве центральных банков, то он с треском провалился.

Момент, когда центральные банки окажутся неспособны продолжать манипуляции на рынке металла с помощью махинаций, вероятно, приближается. Они столкнутся с необходимостью спасать банки-дилеры от кризиса растущих цен на золото и серебро другими средствами, чтобы только сохранить доверие к бумажным валютам. Любого золота в собственности проблемных стран еврозоны, теоретически могущего ликвидировать дефицит рыночного предложения, не хватит надолго и оно возможно уже продано.

Это, вероятно, приведет к еще одному финансовому кризису в худший из возможных моментов, когда центральные банки уже были вынуждены завалить рынки бумажной валютой, чтобы удержать процентные ставки на низком уровне и поддержать платежеспособность банков, одновременно финансируя правительственные расходы. Важность его состоит в том, что он угрожает – больше, чем любые из различных кризисов - дестабилизацией доверия к валютам, гарантированным государством, положив скорейший конец всем попыткам управлять другими системными проблемами.

История может назвать апрель 2013 года месяцем, когда из-за опрометчивых поступков на рынках металла западные центральные банки и банковское сообщество, наконец, начали терять контроль над всеми финансовыми рынками.

Alasdair Macleod,

Goldenfront.ru

ЧИТАЙТЕ ТАКОЖ:

Попит на золото в Дубаї виріс в 10 разів

Золото центральних банків: історія тихої експропріації (II)

Золото Центральних банків: історія тихої експропріації (І)

То який же все-таки розмір всесвітніх золотих резервів?

Золоті пристрасті навколо «Базеля-III»

Терк Джеймс: Що буде далі із золотом?

Біржеві ціни на "паперові" дорогоцінні метали можуть втратити своє значення

"WirtschaftsWoche Heute", Німеччина: Альтернатив золоту, як і раніше, немає. Навіть після обвалу

Activist Post, США: Економічний Армагеддон неминучий

Ділан Грайс: «Ринок золота оздоровився»

Про загрози "золотого обвалу"

Даг Кейсі вважає золото фундаментом, а Кайл Басс надає перевагу золоту над папером

Олександр Лежава про падіння ринку золота: За що Герасим втопив Му-Му?

Зрежисований Федрезервом наступ на золото

То ж скільки в світі золота? - Всього лише 20 метрів!

Bloomberg: На тлі зростання довіри до дорогоцінних металів і зниження віри в долар штати просувають узаконення злитків

«Дешеве» золото і кіпрський прецедент, як спогад про майбутнє

Золотий вектор китайської політики

Про накопичення золотих резервів

Про корисність золота

Золото - страховка від фінансових репресій?

Гаррі Шульц про владні еліти, вільні ринки, інтернет та причини через які золото буде значно дорожчим

Золото: повернення у світ грошей (I)

Джефф Нільсон: П'ятдесят років маніпуляцій цінами на срібло

Американці в паніці знімають долари з банківських рахунків і скуповують золоті і срібні монети?

Боб Моріарті про повернення золота і крах індексу Доу-Джонса

Ринок золота готовий до нового зростання

Джефф Кларк: Програють ті, хто залишиться з "паперами" і без золота

Про золото. Паперове і фізичне

Global Research, Канада: Колапс американського долара: де золото Німеччини?

"Історичний крок до гіперінфляції": в США ліквідують стелю державного боргу

Витік інформації з МВФ: золоте шахрайство ценробанків

Нова світова тенденція: Золото - додому!

Золота геополітика. Навіщо Німеччина евакуює своє золото з Франції і США

Пітер Гріндіч: Ми перебуваємо на ранніх стадіях зародження валюти з золотим забезпеченням

Золото і потенційний ендшпіль долара. Паперове золото: який від нього взагалі толк?

На тлі побоювань за паперові валюти в умовах економічних негараздів золото «засяє» ще яскравіше

Річард Расселл: «60-річний шок, золото і коротка позиція на срібло»

Інструкції для власника золота на 2013 рік

Інвестори все більше віддають перевагу сріблу

Річний «боковик» в цінах на золото і срібло досить сильно вимотав спекулянтів дорогоцінними металами

Золото: вирішення глобальної банківської кризи

Як розуміти стабільний попит на золото з Азії

Динаміка попиту і пропозиції на золото та потенційний ендшпіль долара

Галицький кореспондент: Єдиний спосіб для українця зберегти заощадження — вкласти їх у золото, переконані експерти

"Буми" і "крахи" епохи золотого стандарту

Ціни на золото продовжать зростати в 2013 році

Джон Шимкус: Золото, доступне для видобутку, закінчиться через 20 років

Уго Салінас Прайс про монетизацію срібла

Фінансова катастрофа станеться без попередження

Вибори в США: найкращий з можливих результатів для золота

Gold Money Index і справедлива ціна на золото

Роберт Фітцвільсон: Насуваються великі зміни, але це не кінець світу

Фелікс Цулаух: Золото, загальний крах і кінець незабезпеченої валюти

Як золото може досягти $13.644, а срібло $853 за унцію

Джеймс Вест: «Золото по $5000 і срібло за $300, - це цілком реальні цілі»

Напередодні зростання. Про те, скільки потрібно буде грошей (золота чи срібла) для нормального життя в умовах кризи

Майк Малоуні: 10 головних причин для покупки срібла

Чи варто чекати конфіскації золота?

Можливості купити золото дешевше, аніж $1700 за унцію скоро не буде

Ліквідація сучасної фінансової системи. Про золотий стандарт

Срібло, вино, антикваріат і золото (SWAG) для захисту від інфляції

Наступає час ломбардів? У важкі часи італійські скупщики золота процвітають

Чого бояться центробанки та інсайдери по всьому світу?